GST Appellate Tribunals: वस्तु एवं सेवा कर (GST) व्यवस्था में करदाताओं के अधिकारों की रक्षा के लिए भारत में बहु-स्तरीय विवाद समाधान प्रणाली स्थापित की गई है। इस प्रणाली का एक अहम हिस्सा है, जीएसटी अपीलीय न्यायाधिकरण (GST Appellate Tribunal – GSTAT)।

जीएसटी अपीलीय न्यायाधिकरण (जीएसटीएटी) भारत में वस्तु एवं सेवा कर (जीएसटी) व्यवस्था के तहत विवादों को सुलझाने के लिए स्थापित एक महत्वपूर्ण निकाय है। यह करदाताओं को जीएसटी से संबंधित निर्णयों को चुनौती देने और न्याय प्राप्त करने का एक मंच प्रदान करता है।

जीएसटीएटी का गठन: GST Appellate Tribunals

- केंद्रीय जीएसटी अधिनियम, 2017 के तहत स्थापित.

- प्राथमिक अपीलीय प्राधिकरण (First Appellate Authority) के आदेशों के विरुद्ध अपीलों का समाधान करता है।

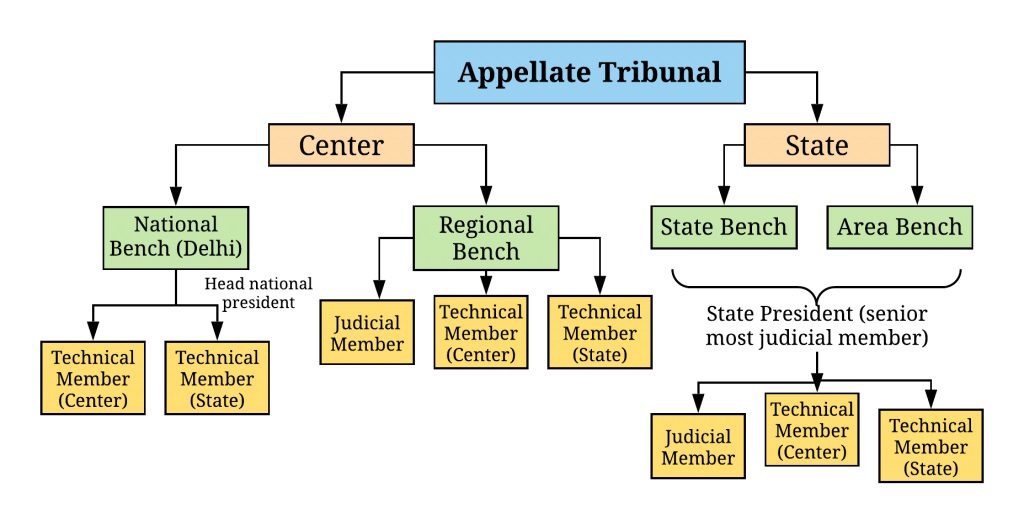

- दो स्तरों में कार्य करता है:

- प्रधान पीठ (Principal Bench): नई दिल्ली में स्थित.

- राज्य पीठें (State Benches): हर राज्य और केंद्र शासित प्रदेश में कम से कम एक राज्य पीठ.

जीएसटीएटी: कार्य और कार्यप्रणाली का विस्तृत विवरण

जीएसटी अपीलीय न्यायाधिकरण (जीएसटीएटी) वस्तु एवं सेवा कर (जीएसटी) से संबंधित विवादों को सुलझाने के लिए भारत सरकार द्वारा स्थापित एक महत्वपूर्ण निकाय है।

कार्य:

- जीएसटीएटी प्राथमिक अपीलीय प्राधिकरण (FAA) द्वारा पारित आदेशों के खिलाफ अपीलों का निपटान करता है।

- यह निम्नलिखित प्रकार के जीएसटी से संबंधित विवादों का समाधान करता है:

- कर निर्धारण (Tax Assessment)

- कर भुगतान में कमी (Reduction in Tax Payment)

- कर वापसी से इनकार (Denial of Tax Refund)

- जुर्माना लगाया जाना (Penalty Imposition)

- ब्याज लगाना (Levy of Interest)

- अन्य जीएसटी से संबंधित मामले

- जीएसटीएटी, साक्ष्यों और तर्कों के आधार पर सुनवाई करता है और न्यायपूर्ण निर्णय लेता है।

- यह निर्णय लेने का प्रयास करता है कि क्या प्राथमिक अपीलीय प्राधिकरण का आदेश सही था या गलत।

कार्यप्रणाली:

- जीएसटीएटी दो स्तरीय प्रणाली में कार्य करता है:

- प्रधान पीठ (Principal Bench): यह नई दिल्ली में स्थित है और पूरे भारत के लिए जिम्मेदार है।

- राज्य पीठें (State Benches): प्रत्येक राज्य और केंद्र शासित प्रदेश में कम से कम एक राज्य पीठ स्थापित की गई है।

- अपील दायर करना:

- करदाता या कर विभाग दोनों ही प्राथमिक अपीलीय प्राधिकरण के आदेश के खिलाफ जीएसटीएटी में अपील दायर कर सकते हैं।

- अपील निर्धारित प्रारूप में दायर की जानी चाहिए और इसमें सभी आवश्यक दस्तावेज शामिल होने चाहिए।

- अपील शुल्क भी देय है।

- सुनवाई:

- जीएसटीएटी दोनों पक्षों को सुनवाई का अवसर देता है।

- पक्ष साक्ष्य प्रस्तुत कर सकते हैं और तर्क दे सकते हैं।

- जीएसटीएटी सभी पहलुओं पर विचार करने के बाद निर्णय लेता है।

- निर्णय:

- जीएसटीएटी लिखित निर्णय देता है जिसमें इसके तर्क शामिल होते हैं।

- निर्णय प्राथमिक अपीलीय प्राधिकरण के आदेश को बरकरार रख सकता है, संशोधित कर सकता है या रद्द कर सकता है।

- निर्णय अंतिम होता है, सिवाय उन मामलों के जहां उच्च न्यायालय में अपील की जा सकती है।

समय सीमा:

- जीएसटीएटी निर्धारित समय सीमा के अंदर मामले का निपटारा करने का प्रयास करता है।

- अपीलों का निपटान 90 दिनों के भीतर किया जाना चाहिए।

- कुछ जटिल मामलों में अधिक समय लग सकता है।

जीएसटीएटी के लाभ: करदाताओं के लिए वरदान

जीएसटी अपीलीय न्यायाधिकरण (जीएसटीएटी) न केवल करदाताओं को राहत प्रदान करता है, बल्कि यह भारत में कर प्रणाली को मजबूत करने में भी महत्वपूर्ण भूमिका निभाता है। आइए जीएसटीएटी के कुछ प्रमुख लाभों को देखें:

1. करदाताओं के अधिकारों का रक्षक:

- जीएसटीएटी करदाताओं को जीएसटी से संबंधित निर्णयों, जैसे कर निर्धारण, जुर्माना, ब्याज आदि को चुनौती देने का एक मंच प्रदान करता है।

- यह सुनिश्चित करता है कि करदाताओं के साथ न्यायपूर्ण व्यवहार किया जाए और उन्हें मनमाने फैसलों से बचाया जाए।

- करदाताओं को अपनी बात रखने और कानून के अनुसार उचित निर्णय प्राप्त करने का अधिकार प्रदान करता है।

2. त्वरित विवाद समाधान:

- जीएसटीएटी का लक्ष्य निर्धारित समय सीमा के अंदर मामलों का निपटान करना है, जिससे कर विवादों का त्वरित समाधान होता है।

- यह देरी और अनिश्चितता को कम करता है, जो व्यवसायों के लिए फायदेमंद है और कर अनुपालन को बढ़ावा देता है।

- लंबे समय तक अटके हुए मामलों से जुड़े तनाव और बोझ को कम करता है।

3. पारदर्शिता और जवाबदेही:

- जीएसटीएटी की कार्यप्रणाली पारदर्शी है, और सभी सुनवाई और निर्णय सार्वजनिक रूप से उपलब्ध होते हैं।

- यह कर अधिकारियों को जवाबदेह बनाता है और मनमानी या भ्रष्टाचार की संभावना को कम करता है।

- करदाताओं को कर प्रणाली में अधिक विश्वास पैदा करने में मदद करता है।

4. सुसंगत व्याख्या:

- जीएसटीएटी पूरे देश में जीएसटी कानूनों की एक समान और सुसंगत व्याख्या सुनिश्चित करता है।

- यह विभिन्न राज्यों में कर व्यवहार में भिन्नता को कम करता है, जिससे व्यवसायों के लिए अनुपालन आसान हो जाता है।

- करदाताओं को विभिन्न राज्यों में अलग-अलग कानूनों से निपटने के बोझ से मुक्त करता है।

5. कर प्रणाली में सुधार:

- जीएसटीएटी के फैसले जीएसटी कानूनों और प्रक्रियाओं में सुधार के लिए महत्वपूर्ण इनपुट प्रदान करते हैं।

- यह कानूनों में खामियों और अस्पष्टताओं की पहचान करने में मदद करता है।

- कर प्रणाली को अधिक न्यायसंगत, कुशल और करदाता-अनुकूल बनाने में योगदान देता है।

जीएसटीएटी भारत में कर प्रणाली का एक महत्वपूर्ण स्तंभ है। यह करदाताओं के अधिकारों की रक्षा करता है, विवादों का त्वरित समाधान करता है, पारदर्शिता लाता है, और कर प्रणाली में सुधार के लिए मार्गदर्शन प्रदान करता है। जीएसटीएटी निश्चित रूप से भारत में कराधान परिदृश्य को बेहतर बनाने में महत्वपूर्ण भूमिका निभा रहा है।

अतिरिक्त जानकारी:

- जीएसटीएटी से संबंधित अधिक जानकारी के लिए, आप केंद्रीय अप्रत्यक्ष कर और सीमा शुल्क बोर्ड (CBIC) की वेबसाइट https://www.cbic.gov.in/ देख सकते हैं।

- आप जीएसटीएटी की वेबसाइट https://www.dor.gov.in/gstatrecuitment/notification-constituting-state-benches-gst-appellate-tribunal-along-specified पर भी जा सकते हैं।

आशा है, यह जानकारी आपके लिए उपयोगी है!